Тренд акций газпрома за 10 лет

История котировок Газпрома

Текст не мой, нашел в google, который в 2015 стоил в 6 раз больше Газика)) Надеюсь, кто-то прокатился в своё время хорошо.

История акций Газпрома: долгий и мучительный путь от 59 копеек до 368 рублей и жесткое падение до 80 рублей

Как известно, впервые акции «Газпрома» стали обращаться на Санкт-Петебургской фондовой бирже (http://www.spbex.ru/135). На ММВБ они пришли 23 января 2006 года (http://old.micex.ru/off-line/indicatordocs/article_804.pdf).

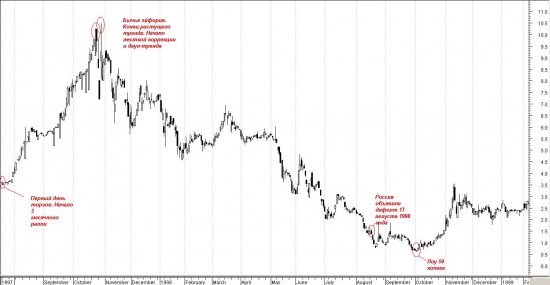

Первым днем обращения акций «Газпрома» на СПФБ является 18 июля 1997 года. Первая сделка была заключена по цене 3 рубля 59 копеек. К октябрю 1997 года акции «Газпрома» надули первый фондовый пузырь, когда их котировки взмылись до рекордных 10 рублей 50 копеек (или почти в 3 раза за 3 месяца). Однако потом началась первая серьезная коррекция, которая превратилась в даун-тренд, продолжавшийся с октября 1997 года до октября 1998 года. На формирование столь долгого падающего тренда сказался финансовый кризис в Азии и в России в 1997-1998 годах. 2 октября 1998 года был зафиксирован лоу акций «Газпрома» на уровне 59 копеек за 1 акцию. То есть с хая октября 1997 года акция упала почти в 20 раз.

Ралли в акциях «Газпрома» в июле-октябре 1997 года и суровый медвежий тренд в октябре 1997- октябре 1998гг.

С октября 1998 года по март 2000 года акции «Газпрома» начали расти, однако уткнулись в тот самый уровень октября 1997 года — 10 рублей. С марта по май 2000 года была очередная жесткая коррекция с 10 до 6,7 рублей. И рынок лег в волатильный боковик 6-10 рублей до начала 2001 года.

В апреле 2001 году произошел пробой уровня 10 рублей. В мае 2001 года он был оттестирован сверху как поддержка и акция взлетела к маю 2002 года до 34 рублей и началась очередная майская коррекция (любит же «Газпром» в мае корректироваться!) до 20,3 рублей или на 41%.

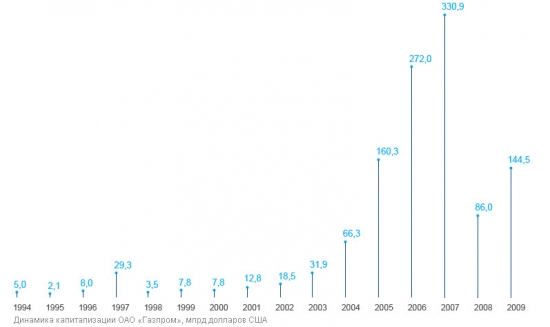

С позиции текущего рынка отмечу, что в тот момент, видимо, они считали себя гениальными инвесторами, однако есть старая добрая поговорка «Не инвестор гений, а рынок дает ему такую возможность». Аптренд акций «Газпрома» давал такую возможность инвесторам с первоначальным капиталом (акции потом часто закладывались на новые кредиты на покупку акций, подробнее об этом здесь http://www.compromat.ru/page_17972.htm). Тот же Керимов, выйдя из «Газпрома» у исторических хаев в 2007-2008гг. и почувствовав себя «новым русским Баффетом», потом прогорел на скупке акций «Дойче банка» (http://www.kommersant.ru/doc/902227).

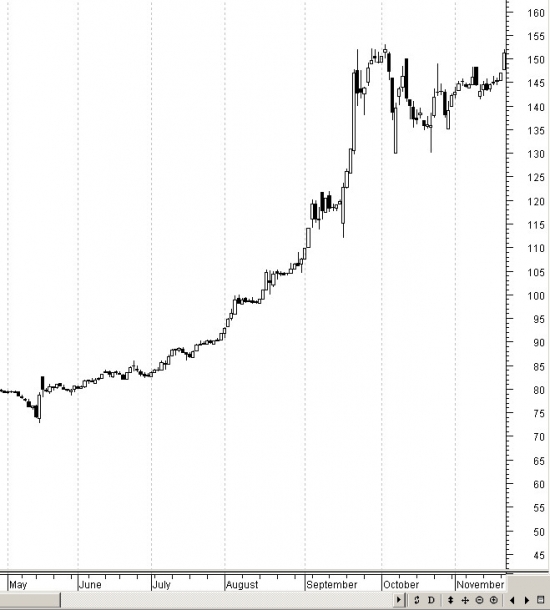

В июле 2003 года акций «Газпрома» выходит из боковика 20-34 рубля и продолжает свой рост до уровня 85 рублей в декабре 2004 года (этот уровень потом станет поддержкой осенью 2008 года). 15 сентября 2004 года акция показывает рост на 14%. Крупные инвесторы и инсайдеры (Батурина и компания) активно покупают «Газпром» в свой портфель.

Май-октябрь 2005 года проходит в экспоненциальном росте (без коррекций, на носу важное постановление, которое подпишут в декабре 2005 года). Инсайдеры ждут либерализации рынка акций «Газпрома». Нерезиденты через подставные российские конторы уже активно скупают акции (фонд Hermitage Сapital Management из-за этого имеет текущие проблемы с правоохранительными органами России, подробнее здесь http://www.kommersant.ru/doc/875770). Наши же будущие олигархи тоже не хотели отставать от нерезидентов:

В декабре 2005 года премьер-министр РФ Михаил Фрадков подписал историческое Постановление (инсайдеры уже наверняка знали об этом задолго), которое предусматривало снятие 20-процентного ограничения на участие в уставном капитале газового холдинга иностранных граждан и организаций (http://www.tass-ural.ru/lentanews/17812.html). В январе 2006 года акция выходит на торги на ММВБ.

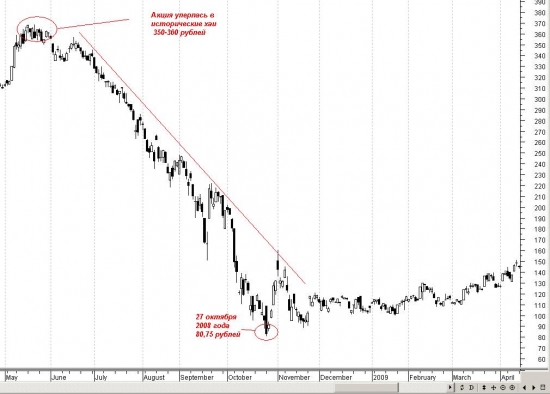

После этого ралли выходит на свой завершающий этап и 10 мая 2006 года зафиксирована котировка акций «Газпрома» на уровне 358,75 рублей. Даже пенсионеры бегут к дилерам и на последние рубли покупают акции «Газпрома». Все население просто в ажиотаже от роста акций «Газпрома» до 358 рублей. И тут приходит очередная майская коррекция до 217 рублей (этот уровень превратится в 2009-2011гг. в сильное сопротивление для акций «Газпрома»). Дальше будет долгий боковик 2006-2008гг. 200-300 рублей и новая завершающая атака акций «Газпрома» на уровень 350-360 рублей в январе 2008 года и мае 2008 года.

Однако под бравурные возгласы высокопоставленных «газпромовцев» в 2007-2008гг. крупные инвесторы уже начинали скидывать свои пакеты акций.

Волатильность акций в разы увеличивается, что является предвестником скорого разворота. 23 мая 2008 года акция попрощалась с историческими хаями и начала свое стремительное падение в октябре 2008 года до уровня 80 рублей.

Ну а что было дальше Вы все уже помните.

Укрупненно акция «Газпрома» пережила следующие этапы:

1. Растущий тренд июля — октября 1997 года.

2. Даун-тренд октября 1997-октября 1998 года.

3. Рост от 60 копеек в октябре 1998 года до 360 рублей в мае 2006 года (с коррекциями по 30-50%).

4. Волатильный боковик 200-360 рублей в мае 2006-2008 года.

5. Даун-тренд с мая 2008 года по осень 2008 года.

6. Отскок с осени 2008 года до середины 2011 года.

7. Начало нового медвежьего тренда с середины 2011 года.

Сейчас акция «Газпрома» стала аутсайдером в полку голубых фишек ММВБ. С 2008 года долгосрочные крупные инвесторы утеряли к ней интерес. Растет она хуже рынка, падает иногда быстрее. Краткосрочные всплески интереса к акции заканчиваются жесткими распродажами. А в 1998-2006 году все было наоборот…

На торгах 30 декабря 2014 года капитализация Газпрома составляла 55 млрд. долл. США, что в 6 раз меньше капитализации Google.

Газпром GAZP

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

GAZP График акций

Газпром совсем недавно, в декабре 21г. а точнее 13 числа, надо ж какое совпадение с несчастливым числом :), пробил линию поддержки ап-тренда, берущего начало с октября 20г. с минимума 151,9р. Ожидания теперь конечно вниз. Можно сейчас на тесте пробитой линии зайти, можно подождать разворотных фигур на часовом тайм-фрейме. Стоп пока можно разместит выше макс 13-го.

Разбираю структуру снижения Газпрома от своего исторического максимума. Сегодня произошли существенные изменения, а в частности начала своё развитие 3 волна Эллиотта. Более подробно говорю на видео.

Доброго времени суток! Стоимость отечественного рынка акций тесно связана ценами на сырье и энергоносители в частности. Исходя из предположения о дальнейшей коррекции нефти к отметкам в 65-67$ за баррель, ожидаю снижение котировок Газпрома к отметкам 280-281₽ за акцию. Удачных инвестиций! НЕ ИНВЕСТРЕКОМЕНДАЦИЯ.

Новая торговая идея по GAZP. Прошлая идея от 16 октября 202 принесла около 160% профита. Торговый план: 1. Покупки в текущей зоне и на уровне 1. Есть хорошая вероятность отскока. Цели локальные уровни и АТН. Лучше покупать сеткой.

Прям как в учебниках, отбились от 200 дневной. Уровень сильный не только технически, но и фундаментально ибо уже див доходность соизмерима с депозитами в банке, ну и рост акций никто не отменял. В общем, товарищи, о чем так долго мечтали, свершилось.

«Газпром» — российская энергетическая компания. Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии Основана в 1990 г. Выручка ₽2373 млрд (III кв. 2021). Капитализация.

Катаем газ. Ооочень дорого! что еще. бабки где? газ провести в дом пол ляма! почему газ до сих пор выше 300?

#Газпром #GAZP #Идея 🇷🇺Энергетические и минеральные ресурсы, интегрированная нефтяная промышленность. 🛠Рубрика #ТехническийРазбор: В текущей рубрике разбираем, возможные варианты развития событий. Интереснейшая ситуация с #Газпром, в предыдущем посте мы рассматривали возможное преодоление тренда, но вот беда, это был ложный пробой и цена вернулась в нисходящую.

Всех приветствую. Краткий взгляд на газпром. Так же как и другие основные бумаги ринка находится в тенденции вниз и пока разворотных формаций так же не видно. Из позитивного, бумага, на сегодняшнем утреннем заливе стукнула в потенциальный уровень покупки, и если тот же сбер ещё до хорошего уровня не допадал, то газпром наоборот в него постучался и отпрыгнул. И.

Сделка на ложный пробой уровня сопротивления (₽352.7). 1) Закрытие дневной свечи далеко от уровня. 2) Подход к уровню на паранормальных свечах с учетом гэпа (ATR 1.5-2). 3) Вверх не пускают. Шорт от ₽354.7 Цель : ₽331.2 Стоп выше ₽360 НЕ ИРР.

Акции Газпром изменили траекторию после длительного вертикального движения и, я считаю, что это не конец движения вниз. Однако, сейчас цена достигла сильной поддержки на уровне 330 и, вероятно, локально будет коррекция. Предположительный уровень коррекции я отметил около 360-370. После отскока по данной идее продажа до следующего уровня Фибоначчи на месячном.

Добор покупок от дневного коммерческого интереса 2 порядка. Покупка 207.00 и 200.00.

Акции Газпром (GAZP)

ПАО «Газпром» эксплуатирует газопроводные системы, добывает и осуществляет транспортировку газа высокого давления в Российской Федерации и странах Европы. Компания также занимается добычей и переработкой нефти, хранением газа, выработкой электрической и тепловой энергии.

ПАО «Газпром» – многонациональная энергетическая корпорация со штаб-квартирой в Лахта-центре в Санкт-Петербурге, Россия. По состоянию на 2019 год, объем продаж превысил 120 миллиардов долларов США. Газпром является крупнейшей публичной компанией в мире по добыче природного газа и крупнейшей компанией в России по выручке.

Акции Газпрома имеют самый высокий уровень листинга и относятся к Голубым фишкам фондового рынка. Цена на акции Газпрома стабильна и устойчива в периоды повышенной волатильности рынка. По этой причине они могут включаться в портфели как консервативная стабилизирующая составляющая.

В рейтинге Forbes Global 2000 Газпром устойчиво входит в мировой ТОП-40. Акции и ADR Газпрома котируются на ведущих мировых фондовых площадках. Газпром регулярно выплачивает дивиденды от 5 до 10 % от рыночной капитализации, что, в том числе, поддерживает высокий уровень ликвидности этого актива.

ПАО «Газпром» вертикально интегрирован и работает во всех сферах газовой промышленности, включая разведку и добычу, переработку, транспортировку, распределение и маркетинг. Доля компании в мировых запасах составляет 17%, в российских — 72%.

Всё об акциях Газпрома

Цена, как и где купить, дивиденды

Акции Газпрома цена сегодня

Акции Газпрома цена сегодня 325.36 руб. (17 декабря 2021 года)

Текущая цена акций Газпрома на сегодня — выгодна она или нет? Можно ли покупать акции Газпрома по такой цене или, наоборот, надо продавать? Курс акций Газпрома сегодня — куда двинется цена?

Стоимость акций Газпром на сегодня и исторические значения цен

График акций «Газпром» показывает нам историю изменения стоимости акции до сегодняшнего дня.

Текущий курс акций Газпрома в данный момент торгуется на своих исторических максимумах!

Что скрывает цена акций Газпрома

Стоимость акций сегодня — это первое, на что обычно обращает внимание частные инвесторы (физические лица), тогда как принимать во внимание надо и другие возможности получения дохода от акции.

Акция может приносить доход двумя способами:

Дивиденды можно реинвестировать — покупать на них эти же акции, тем самым увеличивая количество акций во владении. Если сложить оба этих вида доходности, то в этом случае речь идёт о ПОЛНОЙ ДОХОДНОСТИ ЦЕННОЙ БУМАГИ (цена + реинвестированные дивиденды).

График акции и её котировки не дают информации о полной доходности, и её надо вычислять самому. Ниже представлены показатели полной доходности акций Газпром на сегодня:

А вот сравнительный график цены акции и полной доходности акции:

Хорошо видно, что график акции и её цена не отображают всю информацию, необходимую для принятия инвестиционных решений:

Итак, понимание полной доходности или даже просто самого факта, что она существует, даёт очень много преимуществ при принятии решения.

Дивидендная доходность акций Газпром сегодня

В 2022 году Газпром ожидает РЕКОРДНЫЕ дивиденды. Дивидендная доходность акций Газпрома составляет около 12.2% годовых:

От чего зависит стоимость акций Газпрома сегодня

Состояние бизнеса Газпрома

Газпром — это бизнес. Следовательно, цена акций Газпрома на сегодня зависит от состояния бизнеса Газпрома.

О бизнесе Газпрома можно судить из финансовых отчётов. Чистая прибыль компании напрямую влияет на цену акций и/или полную доходность акций. Взаимосвязь можно проследить на графике:

Проблема с отчётами в том, что они выходят с задержкой:

Для долгосрочных инвестиций такие задержки вряд ли будут иметь значение для принятия решений, но иногда важные новости о рекордной прибыли или увеличении размеров дивидендов могут подсказать инвестору направление, как это было в 2019 году:

Взаимосвязь с ценой газа

Более «быстрый» индикатор, позволяющий оценить состояние бизнеса Газпрома на сегодня и стоимость его акций — это цена на природный газ — основной продукт, который продаёт компания.

Увидеть взаимосвязь цены на природный газ и цены акции Газпром на сегодня можно на графике:

Тем не менее, на более длительных промежутках, влияние этого фактора может быть не столь заметным, или взаимосвязь может существенно ослабляться:

В любом случае, можно с некоторой точностью прогнозировать падение цены акций Газпром, если цена на его основной продукт падает. И наоборот.

На сегодня ситуация для Газпром складывается крайне благоприятно: цена на природный газ на международном рынке выросла в ТРИ(!) раза за два года:

Это означает, что Газпром получит большую прибыль, а это, в свою очередь:

Состояние рынка в целом и цена акций

Каким бы ни был успешным бизнес Газпрома сегодня, если весь рынок акций начинает падать, то падают все акции российских компаний: и «плохих», и «хороших». Следовательно, как бы ни хорошо шли дела у самого Газпрома, если индекс ММВБ падает, то обычно акции Газпрома падают вслед за ним.

Индекс ММВБ — это «корзина» из 50 наиболее крупных акций российского рынка, а индекс ММВБ10 — корзина из 10 наиболее крупных акций:

На сайте МосБиржи состав этой корзины обозначается тикерами. А вот названия эти акций:

Итак, можно сказать, что на цену акций Газпром сегодня влияют и цены остальных акций, особенно входящих в индекс ММВБ10, которые на 80%-90% формируют фон всего российского рынка акций.

Указанный феномен относится к любым акциям, не только акциям Газпром. Акция не может расти тогда, когда рынок падает:

Из этого следует и ещё один важный вывод — выбор акций помогает получать больше доходности в фазе роста рынка (хороший бизнес растёт лучше, чем плохой), но практически бесполезен во времена кризисов и паники на бирже, во время которого все акции, и «хорошие», и «плохие» падают одинаково:

Dо время кризиса 2020 года акции Газпрома всё ещё вели себя в рамках описанного «правила», т.е. падали вместе со всеми остальными акциями (индексом ММВБ10):

Газпром акции что делать с ними сегодня

На сегодня, 17 декабря 2021 года года, цена акции Газпрома составляет 325.36 руб. При такой цене предполагаемая дивидендная доходность в 2022 году по ним составляет почти +12.2% годовых, что является хорошим вложением «длинных» денег (т.е. денежные средства, которые будут не нужны в течение 3-5 лет).

Тем не менее, так как акция находится на своих исторических максимумах, сейчас — не самый лучший момент для покупки акций, т.к. покупать их придётся уже слишком дорого, а значит, и результата придётся ждать дольше.

Осторожному инвестору, также, никогда не следует вкладывать все свои средства единоразово, или, тем более, в акции только одной лишь компании, пусть даже и такой особенной, как Газпром.

Если инвестор хочет избежать ошибок, связанных с выбором не самого лучшего момента для покупки, то наилучшим подходом будет постепенно начать покупать акции Газпром на небольшую долю, предполагая растянуть этот процесс на весь год. В этом случае удастся приобрести акцию по средней цене года, что будет очень выгодно для долгосрочных инвестиций.

Тем же, у кого акции уже есть, возможно, есть смысл задуматься о фиксации части прибыли по этой акции, например, продавая её равными частями каждый месяц по чуть-чуть.

Если же необходимо выбрать наилучший момент для продажи акций, то, возможно, имеет смысл дождаться совпадения следующих условий: дивидендная доходность = ставка по депозиту в банке. Это — очень простой и надёжный индикатор. Когда дивидендная доходность бумаги станет ниже ставки в банках, то рост бумаги прекратится, а значит, и продавать её лучше всего на таких уровнях.

Например, если текущие ставки по банковским вкладам равны 5% годовых, то, чтобы у акции Газпрома стала такая дивидендная доходность при дивидендах 39.58 р. на акцию, она должна стоить около… 700-800 рублей. Если цена резко вырастет до такой цифры (что, скорее всего, не произойдёт), то это будет наилучшим моментом для продажи своего пакета.

Чтобы не запутаться при поиске ответа на вопросы «Когда лучше всего покупать и продавать акции Газпром» лучше всего использовать какую-либо инвестиционную стратегию, например, безрискового инвестирования в акции или Распределение активов. Использование стратегии делает процесс принятия решений более механистичным и лёгким.

Газпром. На пути к двухнедельной поддержке

Итоги торгов

В предыдущий торговый день акции компании Газпром снизились на 1,1%, закрытие прошло на отметке 340,5 руб. Бумага выглядела хуже рынка, прибавившего 0,92%. Объем торгов акцией на основном рынке составил 20,8 млрд руб. при среднем за месяц 29,7 млрд руб.

Краткосрочная картина

Акции Газпрома в четверг оставались под давлением. Котировки все ближе подходят к нижней границе торгового диапазона в районе 331–333 руб., что повышает вероятность скорого разворота. При этом о полноценном растущем тренде речи пока не идет, скорее, здесь есть потенциал для небольшого отскока в район 350 руб.

Сегодня давление со стороны продавцов может быть повышенным из-за эффекта пятницы. Общерыночный сентимент остается напряженным из-з геополитики, поэтому перед выходными инвесторы могут сокращать риски. Особенно это может быть характерно для наиболее ликвидных бумаг, где высока доля нерезидентов во free-float.

Среднесрочно акции остаются недооцененными. Цены на газ в Европе остаются высокими, что позволяет с оптимизмом смотреть на ожидаемые финансовые показатели компании и уровень дивидендной доходности. Это делает инструмент привлекательным и дает повод надеяться на возвращение в район 365–370 руб. Перспектива дальнейшего роста будет зависеть от того, удастся ли котировкам пробить отметку 370 руб.

Внешний фон

Внешний фон с утра складывается смешанный. Американские индексы незначительно снизились после закрытия основной сессии на Мосбирже. Азиатские индексы торгуются на отрицательной территории. Фьючерс на S&P 500 растет на 0,1%. Нефть Brent сегодня в минусе на 0,2%.

Ближайшие уровни поддержки: 333,3 / 331,5 / 320

Ближайшие уровни сопротивления: 348,5 / 353,1 / / 360

Долгосрочная картина

Акции Газпрома превысили исторические максимумы, и конъюнктура на газовом рынке позволяет надеяться на то, что рост продолжится. Высокие цены на углеводороды, перспектива высоких дивидендов и запуск экспорта через Северный поток – 2 могут поддержать котировки и способствовать движению в район 400 руб. за акцию.

Консенсус-прогноз находится на уровне 404,2 руб. за акцию. Отраслевые аналитики, по данным Интерфакса, на долгосрочном горизонте сохраняют рекомендации «Покупать».

БКС Мир инвестиций

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.